取代日韓美妝,它連續5年第一!

來源/青眼號外

撰文/勇

近期,韓國貿易協會發布數據顯示,今年1至2月韓國化妝品出口同比增長36.2%,為15.15億美元(約合人民幣109.50億元)。其中,對中國出口同比增長17.7%,約30.21億元,位居第一。報道還指出,中國近20年來一直是韓國化妝品最大出口目的地。

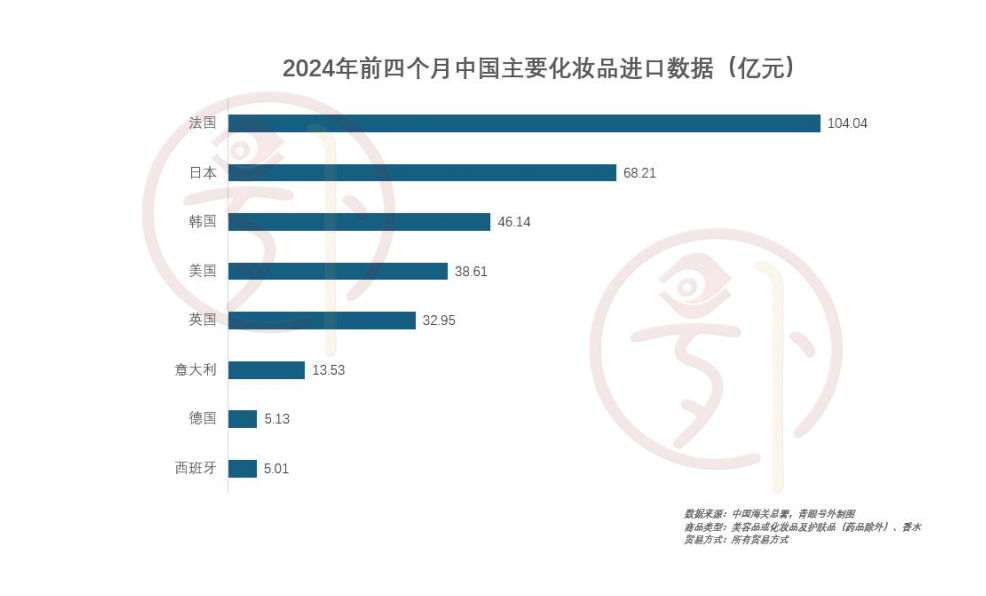

然而,據青眼號外梳理中國海關總署數據,韓國自2019年起就已經失去了中國化妝品第一大進口國位置。海關數據顯示,2024年前四個月,法國繼續位居中國化妝品進口國榜首。1-4月中國從法國進口化妝品額超過100億元,排在第二與第三的分別為日本與韓國,二者金額相加才勉強超過法國。

與此同時,近年來中國從日韓進口化妝品金額有所下跌,與排在第四第五的美國、英國的差距也在縮小。面對中國市場,歐美系以及日韓系化妝品企業近年來又有哪些改變?

01

韓日法三國輪流坐莊

海關總署的數據顯示,2023年中國對法國進口化妝品額達到了324.71億元,過去五年穩居中國最大的化妝品進口國。排在第二的是日本,對日本進口額為246.12億元,韓國為144.67億元,排在第三。

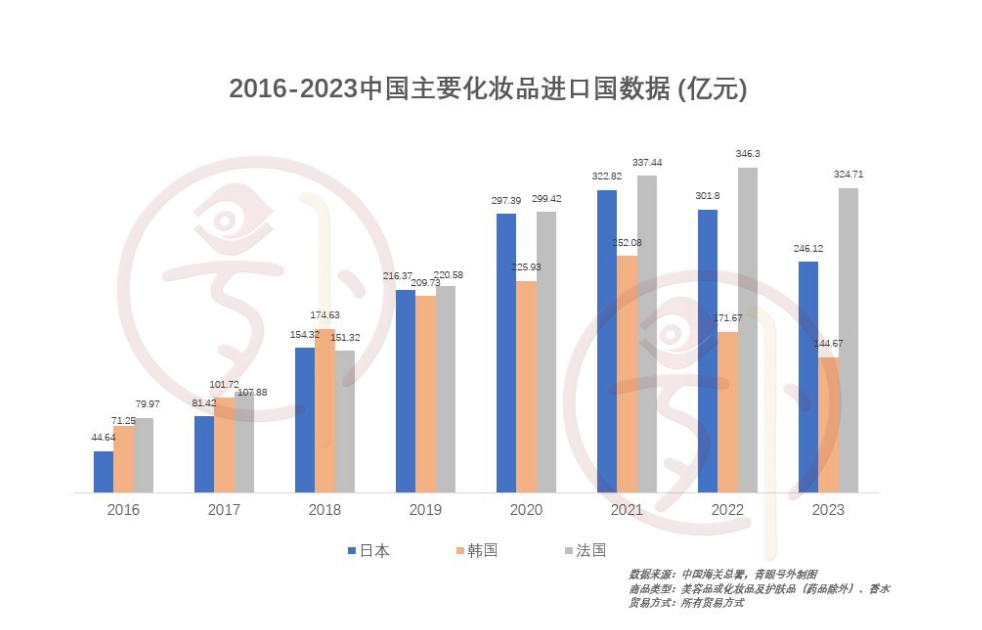

根據中國海關總署2016年至2023年的數據來看,中國化妝品進口國主要包括法國、韓國、日本、美國以及英國。前三甲在過去8年內由韓、日、法輪流坐莊。

2016-2019年四年時間內,由于韓流以及日本文化的影響,中國進口日韓美妝金額大幅增長,日本從2016年的44.64億元增長了385%至216.37億元。韓國則是從2016年的71.25億元增長194%至209.73億元。

法國則是在這四年內增長了176%至220.58億元。此外,在疫情前的2019年,中國從韓、日、法三國進口的化妝品額都超過了200億元,三個國家的差距不斷縮小,競爭膠著。

不過從2020年疫情開始,中國對三大國的化妝品進口額開始分化。

2020年至2023年的四年內,中國從韓、日、法進口的化妝品額都經歷了先小幅增長然后開始下跌的情況。2020年至2023年,中國從日本進口的化妝品額從297.39億元下跌17.24%至246.12億元。而韓國則大跌35.97%至144.67億元,跌回了2018年前的水平。

對比來看,2023年法國雖然同比下滑,不過仍以324.71億元高居榜首,而且早已拉開與日韓的距離,從2019年的三者不足20億的差距,擴大到了與日本接近80億的差距,與韓國的差距更是達到了180億元。

地緣政治環境變化是進口國排名變化的客觀原因之一。自去年8月起,由于日本開始排放核污水,中國市場對于日系化妝品的抵觸情緒到達了頂點,導致中國從日本進口的化妝品進一步下降。

實際上,對于日韓化妝品在中國的不斷衰退,除了以上原因外,其中最主要的還是日韓美妝在產品研發、渠道上沒有跟上中國消費者的步伐。

對于日韓美妝在中國的衰落,一位化妝品行業人士表示,重要原因之一是它們在適應中國國情以及在跟進中國的電商平臺方面有所滯后。

另一位化妝品代理商也表示,“在營銷上,尤其是這些年線上新的渠道,國外沒做過,沒跟上。”

以資生堂為例,資料顯示,2019年,資生堂中國電商業務占比為20-30%,同期歐萊雅則為35%,而本土企業珀萊雅已經高達53%。到了2022年,資生堂中國電商業務占比才到了50%,而此時的歐萊雅以及珀萊雅則是66%以及91%。

誠然,渠道的布局也需要根據市場情況合理規劃。不過以CS店起家的資生堂,在應對中國飛速增長的電商市場顯得有些滯后,特別是在2020年疫情之后的三年,線上渠道沒跟上節奏也導致了資生堂在中國市場后勁不足。

而除了渠道之外,更重要的是在研發上并未跟進中國市場的步伐。

一位業內研發人士表示,新規以后,韓妝和日妝對新規的功效護膚缺少應對措施。他補充道,“韓妝以上新快著稱,更多在外觀和概念上創新。”

不難看出,在近幾年的發展中,日韓美妝在國內的地位已經有所下滑,與企業自身戰略保守與外部環境挑戰加劇都有關系。

02

加大投資,美系化妝品有望上位?

可以看到,法國已經連續5年蟬聯中國化妝品第一大進口國,背后除了中法雙邊貿易不斷深化合作,也離不開法國企業來華發展多年,并持續“投資中國”。

典型如歐萊雅、LVMH、科蒂、皮爾法伯等法國化妝品企業,在品牌、供應鏈等方面加大在華投資力度。以歐萊雅為例,自2022年在中國設立首家投資公司“美次方”,該投資公司已接連投資了聞獻、觀夏品牌。同時,通過其他創新投資方式,歐萊雅收購中國超分子化學的生物技術公司杉海創新的少數股權、對中國硬件初創公司汝原科技(Zuvi)進行了少數股權投資。

在供應鏈方面,今年4月,歐萊雅集團全球首家自建智能運營中心在蘇州工業園區開業。據了解,該中心每年將可處理高達5000萬個D2C訂單及1700萬個商業客戶訂單,主要支持歐萊雅中國三大事業部在中國市場的線上D2C(直達消費者)訂單,涵蓋旗下巴黎歐萊雅、適樂膚、卡詩等10個品牌。

在此方面,2023年4月,LVMH在上海成立了“美妝亞洲研發中心”。據介紹,這是LVMH在亞洲設立的規模最大的研發中心,其下設有護膚及彩妝與色彩開發實驗室、產品測試間等產品創新開發實驗室。

不難預見,法國企業繼續在中國市場開疆拓土,法系化妝品在中國市場的知名度與市場份額也有望保持在高水平線上。

與此同時,從數據來看,近年來美國化妝品對中國出口額也在攀升,從2016年的26.83億元大漲314%至2023年的111.1億元,并逐漸縮小了與韓國的差距,有望躋身前三。

據青眼號外觀察,美國化妝品企業對中國市場的重視程度也逐年加深。像是雅詩蘭黛在上海閔行區投用新的研究中心“中國創新實驗室”、將“色提因™”逆齡科技帶入中國市場,也通過旗下投資孵化平臺New Incubation Ventures首次投資中國美妝品牌CODEMINT、中國高端香氛品牌Melt Season。

又譬如2023年12月,Kenvue全球首席執行官Thibaut Mongon首次來華,與相關部門進行了密集的探討和溝通,并深入研發中心、生產基地和終端市場。在此期間,孟庭波宣布投資1.1億元,持續擴大科赴在中國市場的生產能力、升級生產設施,Kenvue發起了在中國建立可持續供應鏈的行動。

不難看出,在中國化妝品市場,歐美美妝巨頭通過投資、供應鏈管理和產品創新等手段積極押注,顯示它們對中國市場的重視和擴大業務的決心。

03

日韓美妝轉移戰場

相比歐美企業的開放與靈活性,日韓美妝面對在中國的困境,顯得有些反應遲緩,雖然日韓頭部企業也始終將中國作為主要市場,但同時也有意識地將發展重點轉向歐美等市場。

首先,在收購上,作為日本美妝企業代表的資生堂,從2019年開始就通過收購謀劃將重心轉向北美市場。

2019年10月,資生堂以8.45億美元(約61.25億元)收購美國品牌Drunk Elephant。資生堂美洲區總裁兼首席執行官兼資生堂并購全球負責人Ron Gee表示,“如今,美洲地區依然充滿活力、富有彈性,最重要的是,它是一個極具吸引力的增長機會。”

去年12月,資生堂宣布收購美國皮膚學護膚品牌Dr. Dennis Gross Skincare。據日本共同社報道,此次收購價格為4.5億美元(約32.62億元)。資生堂表示,此次收購能夠推動美洲業務關鍵市場的增長和盈利能力。

除此之外,花王在去年收購了澳大利亞防曬品牌Bondi Sands,以進入澳洲市場。花王表示將繼續尋求積極投資以促進全球增長。

除了日妝之外,由于在中國的銷售陷入困境,韓國美妝企業正在減少在中國的門店數量。LG生活健康表示,公司正在實現業務組合多元化,并將業務重點從中國轉向包括美國在內的其他市場。

作為這種策略的一部分,LG生活健康在2022年以1.2億美元(約8.70億元)收購了洛杉磯美容品牌The Crème Shop Inc.的控股權。

除了收購之外,日妝以及韓妝巨頭也在通過不斷地向當地市場引入其主要品牌來進軍歐美市場。

去年十月中旬,資生堂將NARS化妝品系列引進印度美容店。此外,還宣布將在印度孟買開設首家資生堂品牌(Shiseido Ginza Tokyo)的線下精品店。2023年,高絲在美國推出日本暢銷彩妝品牌ADDICTION TOKYO,也說明了日本美妝品牌均在重視北美市場。

而另一家韓妝巨頭愛茉莉太平洋,今年早些時候宣布美國是其主要增長市場之一,并在近期制定了廣泛的國際擴張計劃。在美國,愛茉莉太平洋旗下的三大主要品牌——雪花秀、蘭芝和悅詩風吟,今年已通過知名零售商絲芙蘭和布魯明戴爾等,大力拓展其電子商務和零售業務。

中國美妝市場變化多端,本土品牌加速發展,日韓美妝的光環逐漸被弱化,現在日韓美妝紛紛將重心轉向地理位置更遠、文化更具差異性的北美市場,似是無奈之舉也是全球化發展的必然趨勢,只是這些發達地區的美妝市場同樣充滿了巨大挑戰。

發表評論

登錄 | 注冊