疫情三年跌停兩次 伊利「奶茅」光環失色

來源/36氪財經

作者/劉藝晨

“奶茅”伊利也被質疑了。

在10月28日股價跌停后,伊利迅速發布了一份總額20億元的回購計劃,但似乎并未挽救頹勢。

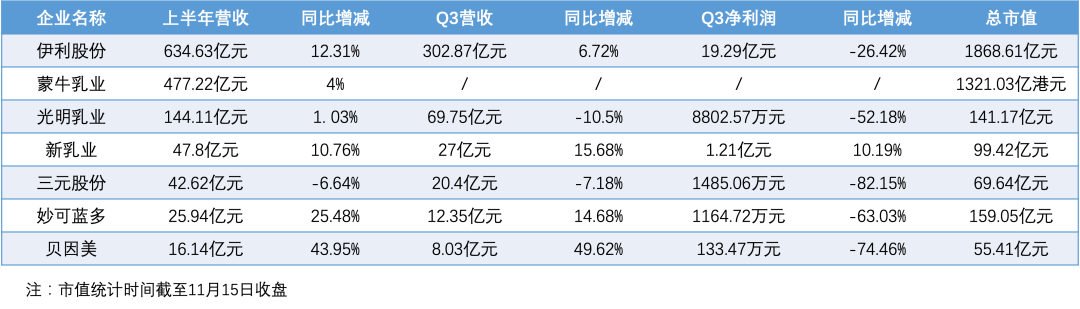

根據財報,伊利2022年三季度錄得營業收入302.87億元,較上年同期增長6.72%;歸屬于上市公司股東凈利潤19.29億元,較上年同期下降26.46%,占營收比重最大的液體乳業務也出現了下滑。

曾幾何時,二級市場對伊利寄予厚望。2021年,伊利股價曾達到50.06元/股的新高,營收突破千億元。今年上半年,伊利還保持兩位數的增速。如今業績反轉,出乎市場意料,股價也應聲下跌。

截至11月15日收盤,伊利報價29.2元/股,相比10月28日25.9元的“最低點”有所回升,但年內跌幅仍近30%,市值也一度被蒙牛反超。

向來抗打的伊利為何落得如此地步?透過伊利的業績波動看整個乳制品行業,又是怎樣的光景?

01

“奶茅”頹了?

從財報數據看,伊利業績的波動主要受液體乳銷售量的拖累。

前三季度,伊利主營的液體乳營收641.02億元,同比微降0.9%。具體到第三季度,伊利液體乳收入為212.1億元,同比下滑4.92%,降幅高于二季度的4.51%。

伊利2019-2022財年前三季度液體乳營收情況

對此,伊利董事會秘書邱向敏在業績會上表示,前三季度,各地散發的疫情對消費場景和消費信心仍有一定影響,常溫液奶的銷售情況“確實還沒有恢復到3月份封控前的水平”。

液體乳的頹勢從2022年中報也可見端倪,報告期內,伊利液體乳營收為428.92億元,同比增長僅1.14%。這似乎也表明,伊利液體乳的市場規模已觸及天花板。

而對于外界更關心的凈利潤下滑,主要是銷售費用增加導致。

卡塔爾世界杯臨近,伊利先后簽約C羅、貝克漢姆等明星運動員代言。因為疫情原因,一些本計劃上半年播出的綜藝節目無法錄制,贊助也推遲到第三季度。

諸多原因導致,伊利在三季度的市場營銷投入增加,但營銷回報率卻在走低,廣告效應在減弱。

2022年上半年,伊利的銷售費用為116.39億元,同比增長18.25%,帶動營收同比增長12.29%;第三季度,其銷售費用為57億元,同比增長29.45%,帶動的營收同比增長卻僅為6.72%。

與此同時,盡管液奶的動銷走弱,但前期投入的渠道費用已無法收回。另一方面,在伊利三季度的業務結構中,費用率更高的奶粉、奶酪業務的占比也有提升,這些都拉升了伊利整體的銷售費用率水平。

財報數據顯示,伊利三季度的銷售費用率同比推高了3.3個百分點。

在乳制品分析師宋亮看來,制約伊利業績發展的成本因素會在明年改善,企業的營銷費用也會縮減,“但市場需求不振對企業的影響還將長期持續。”

02

消費降級下的集體放緩

伊利的情況尚且如此,整個行業的日子也不好過。

安信證券研報顯示,2022年第三季度,乳制品板塊歸母凈利潤同比下滑27.8%,收入增速放緩。

頭部乳企2022年業績及股價表現,36氪制表

宋亮表示,疫情暴發的2020年,整個乳制品市場的消費需求還在增長,2021年酸奶品類的消費需求首先下降,到今年,全國常溫奶的動銷都在變差,北方地區更為嚴重。

也有經銷商對36氪透露,從年初開始,各品類常溫奶就出現了銷售下滑的現象,中秋、國慶也沒有明顯的改善,“現在已經不備貨了,都是賣多少拉多少”。

銷售受限的同時,乳制品“價增”的邏輯也迎來挑戰。

在疫情蔓延的2022年,親友送禮等交際性的消費場景被抑制,高端產品的動銷大幅減弱。一個明顯的信號是,伊利用于拉動增長、推動結構升級的百億級大單品出現了增速的放緩。

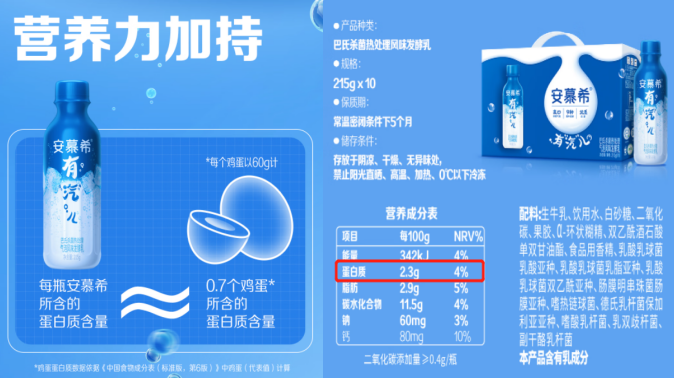

前三季度,高端白奶金典僅實現中個位數增長,常溫酸奶安慕希的剛需屬性更弱,銷量出現同比下滑。奶酪、奶粉等“內卷賽道”也面臨相似困境。

尼爾森數據顯示,今年上半年,國內嬰配奶粉的銷售額出現了4%的同比下滑。而賣奶酪的妙可藍多三季度不僅凈利潤同比下滑63%,還因高毛利產品的增速放緩,毛利率環比上一季度跌去了3.55個百分點。

在持續疫情的影響下,廠商慣用的“壓貨”式增長失靈。

截至三季度末,伊利的存貨周轉天數則較去年同期增加了10余天。上半年,飛鶴、澳優的存貨周轉天數分別達93.66天和211天,處于近年來的最高水平。

宋亮預計,僅國產奶粉品牌,流通渠道的存貨就可能有20-30萬噸。

03

觸底之后

有分析人士指出,伊利的估值已經處于近十年來的最低水平,如果國內疫情繼續反復,對消費市場構成持續壓力,不排除估值將繼續下滑。

疫情三年間,伊利已因財報數據不及預期遭遇了兩次跌停。

2020年三季度,伊利營收同比增長10.1%,凈利潤同比增長23.7%,增速環比二季度下滑明顯。在下半年行業缺奶、需求回歸常態的背景下,伊利遭遇戴維斯雙殺,引發股價暴跌。

到了今年,伊利面臨的大環境已完全不同。一方面,疫情對市場的影響已由短期沖擊轉變為長期干擾,不少投資者信心不足。另一方面,渠道端的積壓已到一定程度,至今未完全紓解。

在民生證券分析師王言海看來,近期消費板塊的調整主要由情緒因素引發,市場對疫情防控、消費場景等方面的擔憂,引發了一定規模的資金出逃。

截至二季度,伊利股份的持股機構為1289家,到了9月30日,持倉機構數銳減到437家。Wind數據顯示,伊利跌停當日,北向資金對其大幅減持達1058萬股,持股市值少了近35億元。

對于當下的伊利,問題的關鍵在于尋找第二增長曲線,以向投資者證明其仍有保持高增長的能力。

除液體乳外,伊利的“奶粉及奶制品”業務對總營收的貢獻較大。2022年前三季度,伊利奶粉及奶制品收入為187.28億元,同比增長60.50%。今年3月,伊利完成了對羊奶粉企業澳優乳業的收購,以62.45億港元獲得了后者59.17%的股權。

但澳優乳業4月份并表后,卻拉低了伊利的盈利水平。伴隨國內出生率的下降,嬰幼兒配方奶粉市場已走向存量市場;成人奶粉方面,澳優能否讓伊利翻盤,仍是未知數。此外,伊利還在飲用水、功能飲料等方面有所投入,仍未見太大水花。

當然,伊利與蒙牛在中國乳企的市場地位不可撼動。

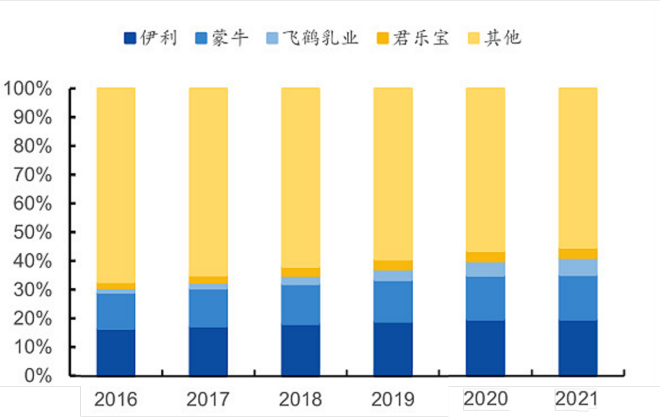

國內乳制品行業格局,圖源:國元證券

歐睿國際數據顯示,2021年,伊利和蒙牛的市占率分別為25.8%、22.0%,行業前五名的市占率為57.7%。雙巨頭不僅占了行業的半壁江山,更把同行遠遠甩在后頭。

面對當前的市場競爭環境,王言海的觀點是,乳企品牌突圍的核心在于提升產業鏈的自主可控能力,穩定上游奶源供應的同時,也要對下游渠道、冷鏈等方面重點布局。

能滿足這一要求的,除了實力雄厚的龍頭企業,似乎也難有其它選擇。據36氪不完全統計,10月28日伊利“跌停”以來,已有近40家機構給予其“買入”或“推薦”評級,僅興業證券給予“審慎推薦”,原因在于“液體乳仍受疫情擾動,費用投放導致盈利承壓”。

伊利曾向投資者表示,四季度公司的經營會好轉,收入增速會較三季度明顯改善,依然維持全年利潤率不下降的計劃。

但若想完成中長期目標,成為全球第一的乳企,伊利的道路還很漫長。

發表評論

登錄 | 注冊