中國嬰幼兒奶粉寒冬來襲,飛鶴難以“高飛”

來源/零售公園

作者/象升

“國產(chǎn)奶粉一哥”飛鶴飛向海外,卻遭遇了滑鐵盧。

圖源:飛鶴

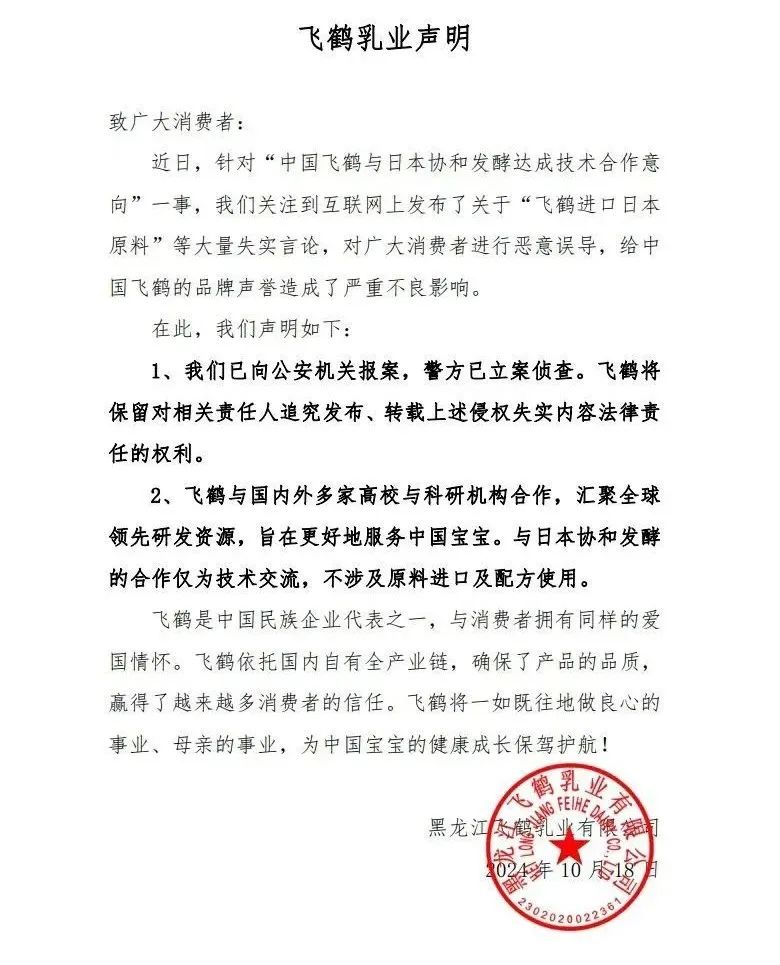

2024年10月18日,飛鶴乳業(yè)發(fā)布公告稱,互聯(lián)網(wǎng)上關(guān)于“飛鶴進口日本原料”等大量失實言論,對廣大消費者進行惡意誤導(dǎo),給飛鶴的品牌聲譽造成了嚴重不良影響。

據(jù)了解,10月3日,中國飛鶴與日本協(xié)和發(fā)酵生化株式會社在日本東京簽署了相互技術(shù)合作意向書,宣布聯(lián)合創(chuàng)新實驗室成立。雙方將通過各自研究領(lǐng)域?qū)iL,通過發(fā)酵技術(shù)生產(chǎn)乳鐵蛋白等母乳中所包含的功能性成分,共同研制新一代嬰幼兒奶粉。

飛鶴因與日本企業(yè)合作而陷入爭議的泥潭看似偶然,其實有很強的必然性。過去幾年,飛鶴的業(yè)績持續(xù)萎靡,為了打開想象空間,正不斷向海外市場擴張。

盡管海外嬰幼兒奶粉市場蘊含著巨大的紅利,但透過“飛鶴進口日本原料”事件,不難發(fā)現(xiàn),飛鶴的海外擴張之旅,很難如想象般順利。

出生人口數(shù)持續(xù)下行,飛鶴高度承壓

2023年12月舉辦的飛鶴合作伙伴年會上,中國飛鶴總裁蔡方良透露,2023年飛鶴市場占有率達21.5%,連續(xù)五年中國市占率第一。然而,統(tǒng)治性的地位,卻沒能俘獲投資者。目前,飛鶴股價僅為5.83港元/股,相較2021年初24.34 港元/股左右的高點下跌76.05%。

投資者之所以紛紛拋棄飛鶴,很大程度上都是因為中國奶粉市場天花板漸顯,飛鶴又面臨巨大的競爭壓力。

圖源:托幼瞭望

國家衛(wèi)生健康委披露的數(shù)據(jù)顯示,2021年—2023年,全國出生人口數(shù)分別為1062萬人、956萬人以及902萬人,人口出生率分別為7.52‰、6.77‰以及6.39‰。出生人口數(shù)持續(xù)下滑,決定了嬰幼兒奶粉銷量觸及瓶頸。尼爾森IQ統(tǒng)計的數(shù)據(jù)顯示,2024年1月-8月,嬰幼兒奶粉銷售額全渠道同比下跌3.9%。

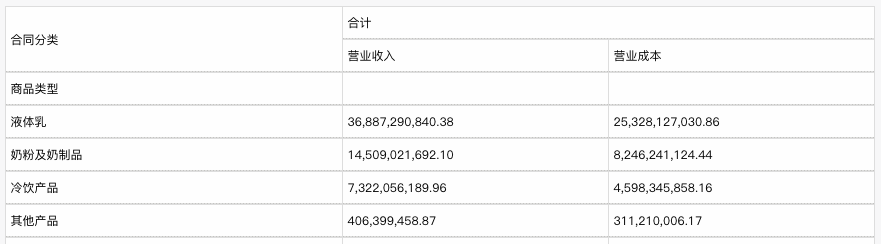

圖源:伊利2024年上半年財報

另一方面,由于整體乳制品行業(yè)下行壓力也很大,伴隨著嬰幼兒配方食品新國標落地,諸多乳企還紛紛切入嬰幼兒奶粉市場,以圖打開成長空間。比如,財報顯示,2024年上半年,伊利奶粉及奶制品業(yè)務(wù)營收145.09億元,同比增長7.31%。整體奶粉銷量躍升至中國市場第一。

嬰幼兒奶粉市場天花板不斷走低,加上一眾奶源、渠道、品牌等方面擁有雄厚競爭力的乳企不斷加碼嬰幼兒奶粉相關(guān)業(yè)務(wù),曾經(jīng)的“老勢力”飛鶴陷入了四面楚歌的境地。

圖源:百度

財報顯示,2021年—2023年,飛鶴營收分別為227.8億元、213.1億元以及195.3億元,分別同比增長22.5%、下滑6.43% 、下滑8.35%;凈利潤分別為69.15億元、49.48億元以及32.9億元,同比下滑7.02%、28.44%以及31.4%。

縱向?qū)Ρ炔浑y發(fā)現(xiàn),2021年以來,飛鶴的業(yè)績持續(xù)萎靡,盈利能力不斷走低,想象空間日趨收窄,投資者自然紛紛用腳投票。

祭出漲價舉措,飛鶴暫時守住利潤

盡管過去幾年,飛鶴的業(yè)績持續(xù)走低,但2024年以來,卻走出了“微笑曲線”。財報顯示,2024年上半年,飛鶴營收100.95億元,同比增長3.7%;凈利潤19.12億元,同比增長18.1%。

不過需要注意的是,如此亮眼的業(yè)績,或許并非源于飛鶴的競爭力走高,吸引到了更多消費者,而是因為其祭出了漲價舉措。

2024年2月,飛鶴發(fā)布公告稱,飛鶴星飛帆、星飛帆900克、星飛帆700克、星飛帆A2奶源版等系列嬰幼兒奶粉產(chǎn)品價盤全部上調(diào)。交銀國際研報顯示,飛鶴奶粉每罐上調(diào)約40元。

結(jié)合財報來看,漲價確實有力提振了飛鶴的盈利能力,2024年上半年,飛鶴的毛利率為67.9%,同比上漲2.6個百分點,“主要因為星飛帆產(chǎn)品系列收入增長”。

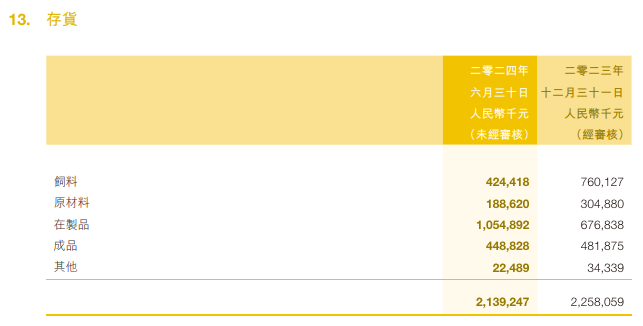

圖源:飛鶴2024年上半年財報

但是漲價只能讓飛鶴攫取存量客戶的“剩余價值”,卻很難幫助其拓寬新的客源,進而擺脫高企的存貨壓力。2024年上半年,飛鶴存貨價值高達21.39億元,同比增長6%。存貨周轉(zhuǎn)率從1.683降至1.475。

此外,漲價雖然短期能可以幫助飛鶴拓寬利潤空間,但并非長久之計。官方資料顯示,此前飛鶴高端嬰幼兒奶粉價格為350元/公斤—449元/公斤,超高端產(chǎn)品價格更是超450元/公斤。

考慮到當(dāng)下經(jīng)濟高度承壓,消費者消費日趨謹慎,接下來飛鶴如果繼續(xù)一意孤行漲價,很可能會將對價格敏感的消費者推向競爭對手的懷抱。畢竟,君樂寶、蒙牛等企業(yè)均有售價僅為百元左右的高性價比嬰幼兒奶粉。

由此來看,飛鶴2024年上半年營收、凈利潤雙增的亮眼業(yè)績,很大程度上僅僅源于階段性的漲價利好。有鑒于消費者不可能無止境地接受高價嬰幼兒奶粉,接下來飛鶴的業(yè)績或許依然難逃觸頂?shù)乃廾?o:p>

布局海外市場,飛鶴難有“第二條曲線”

事實上,飛鶴也意識到了,出生人口數(shù)持續(xù)下行以及嬰幼兒奶粉市場競爭愈發(fā)激烈的背景下,自己在國內(nèi)市場很難再博取更為亮眼的業(yè)績,因而開始將視線轉(zhuǎn)移到海外市場。

對此,2024年3月,接受《21世紀》采訪時,飛鶴乳業(yè)董事長冷友斌表示,“出海是我們一直在思考和布局的,今年我們將推動這一戰(zhàn)略的進一步落地,包括中國品牌、中國產(chǎn)品帶到海外。在這一塊,也是可以期待的。”

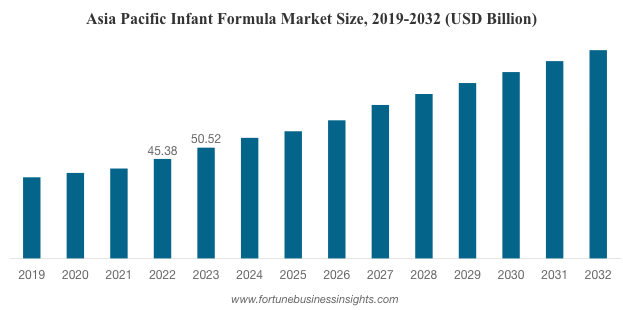

圖源:Fortune Business Insights

Fortune

Business Insights披露的數(shù)據(jù)顯示,2023年,全球嬰兒配方奶粉市場規(guī)模為738.3億美元。預(yù)計2024年—2032年,相關(guān)市場規(guī)模將從817.2億美元增長到1788.3億美元,復(fù)合年增長高達10.28%。顯而易見,全球嬰兒配方奶粉市場還有一定的增量紅利可供飛鶴挖掘。

為了盡快靠全球全球嬰兒配方奶粉市場展現(xiàn)成長性,近年來,飛鶴動作頻頻。比如,2017年末,飛鶴收購美國第三大營養(yǎng)健康補充劑公司Vitamin World Inc;2024年4月,飛鶴旗下加拿大皇家妙克公司獲得加拿大食品檢驗局的批準,將開始生產(chǎn)嬰幼兒配方奶粉。

圖源:飛鶴

由此來看,近期飛鶴因與日本協(xié)和發(fā)酵生化株式會社合作而陷入爭議的泥潭,很大程度上源于出海戰(zhàn)略,有很強的必然性。

盡管海外嬰兒配方奶粉市場蘊含著海量紅利,但飛鶴的全球化之旅,或許很難一馬平川。

這主要是因為,飛鶴在中國取勝的關(guān)鍵要素是大手筆宣發(fā),而海外市場環(huán)境十分復(fù)雜,飛鶴很難輕松靠巨額營銷俘獲海外消費者。

財報顯示,2020年—2023年,飛鶴的銷售及經(jīng)銷開支分別為52.63億元、67.29億元、65.45億元以及67.09億元,銷售費用率從28.31%上漲至34.35%,四年時間上漲6.04個百分點。可以說,每年數(shù)十億的銷售費用,是飛鶴嬰幼兒奶粉暢銷的關(guān)鍵推手。

然而,由于受眾較為特殊,諸多海外市場均對嬰幼兒奶粉廣告持排斥態(tài)度。比如,2016年,澳大利亞競爭和消費者委員會簽署協(xié)議,禁止嬰幼兒配方奶粉生產(chǎn)商和進口商向公眾發(fā)布12個月以下的嬰幼兒配方奶粉廣告。無獨有偶,2017年8月,新華社報道,泰國也禁止嬰兒配方奶粉廣告,以圖推動母乳喂養(yǎng)。

圖源:飛鶴2024年上半年財報

事實證明,由于海外市場情況復(fù)雜,備受掣肘的飛鶴確實尚未找到“第二條曲線”。財報顯示,2024年上半年,飛鶴美國和加拿大市場營收分別為0.81億元和0.26億元,合計營收占比僅為1.06%。

由此來看,近期“飛鶴進口日本原料”事件,很大程度上其實是飛鶴內(nèi)在焦慮的外在反應(yīng)。

然而,海外市場錯綜復(fù)雜,飛鶴堅守多年的大手筆宣發(fā)策略不再適用,不得不與其他機構(gòu)合作,以圖提高自身的產(chǎn)品力。

凡此種種,都預(yù)示著,飛鶴接下來或?qū)⒚媾R更大的下行壓力。

發(fā)表評論

登錄 | 注冊