股價下跌超70%,三季度業(yè)績萎靡,李寧怎么了?

來源/深潛atom

撰文/徐太良

一片“漲”聲中,李寧黯然失色。

圖源:李寧財報

截至2023年11月1日,安踏體育、李寧、特步國際、361°四大國產(chǎn)運動品牌均已披露三季度營運狀況報告。其中安踏體育、特步國際、361°零售銷售均有不俗的增速,只有李寧錄得“中單位數(shù)增長”。

事實上,李寧的“掉隊”早有預兆。2021年Q3、2022年Q3以及2023年Q2,李寧零售流水按年分別錄得40%-50%低段增長、10%-20%中段增長以及10%-20%的中段增長。縱向?qū)Ρ炔浑y發(fā)現(xiàn),2021年三季度以后,李寧的業(yè)績增速就不斷下滑。

因想象空間逐步收窄,資本市場也開始謹慎看待李寧。2021年9月,李寧股價曾觸及108港元/股的高點,而今只有25.05港元/股,下跌了76.81%。

過去兩年,面對節(jié)節(jié)下探的業(yè)績增速和股價,李寧并不是無動于衷,而是做出了諸多調(diào)整,包括推出全新的潮流產(chǎn)品、大舉開店擴張等等,但遺憾的是,這些舉措并沒有讓李寧的業(yè)績回暖。由此來看,李寧的“中年危機”,僅靠淺顯的戰(zhàn)略調(diào)整,似乎很難化解。

01

迎合國潮趨勢,“中國李寧”帶來短暫第二春

作為一家成立于1990年的體育品牌,李寧其實早已經(jīng)歷過一次“中年危機”。財報顯示,2010年-2013年,李寧營收規(guī)模從94.79億元下跌至52.18億,直接“腰斬”。2012年,李寧還出現(xiàn)了上市后的首次虧損,達19.79億元。

之所以李寧在2010年前后遭遇滑鐵盧,主要是因為其高估了奧運的加成效應,貿(mào)然開啟年輕化、高端化征程,一方面讓核心客群80后感到不適,另一方面,也沒能吸引到90后的關(guān)注。

好在,2018年前后,李寧洞察到了國人民族自豪感與日俱增、國貨產(chǎn)品逐漸熱銷的大趨勢,因而提出了“中國李寧”概念,并于2018年初以“悟道”為主題,亮相紐約時裝周。

圖源:李寧官網(wǎng)

此舉確實讓李寧一舉扭轉(zhuǎn)此前的業(yè)務困局。財報顯示,截至2018年末,“中國李寧”系列服裝合計銷售成衣超550萬件,鞋品銷量超5萬,新品售罄率均超70%。

此后兩年,李寧的業(yè)績與日俱增,并于2021年達到高點,營收225.72億元,同比增長56.13%;凈利潤40.11億元,同比增長136.14%。其中李寧服裝營收同比增長60.5%,占總營收的52.4%。

不過第二年,李寧的業(yè)績就開始大幅下滑。財報顯示,2022年,李寧營收258.03億元,同比上漲14.3%;凈利潤40.64億元,同比僅微增1.3%,相較上年超100%的增速,大幅回落。

自此,李寧的“第二春”宣告結(jié)束,再一次步入“衰退期”。

02

高端、擴店并行,高舉高打遭反噬

近幾年李寧的業(yè)績之所以持續(xù)萎靡,其實和十年前面臨的挑戰(zhàn)類似,都是過分高估了消費者對自家高端產(chǎn)品的接受度。

2018年以來,由于迎合了消費者民族自豪感,“中國李寧”相關(guān)產(chǎn)品銷售愈發(fā)火爆。2021年3月,因“新疆棉”事件,中國消費者開始抵制耐克、阿迪等高端體育品牌。在此背景下,李寧希望借“中國李寧”的概念,搶奪耐克、阿迪丟掉的高端市場。

以跑鞋產(chǎn)品為例,近幾年李寧每次推出新品,幾乎都會上調(diào)售價。2018年、2019年以及2023年,李寧超輕15系列、16系列以及20系列上新價分別為499元、539元以及599元。

圖源:淘寶

無獨有偶,2020年烈駿4系列的價格為699元,到了2023年,烈駿7 PRO的價格達到了1099元,三年時間,價格最高上漲了57.22%。

與高端化進程相同步,為了觸達盡可能多的消費者,李寧還同步大舉開店擴張。財報顯示,2022年下半年,李寧凈開店491家,比上年全年凈開店204家還多。

圖源:李寧財報

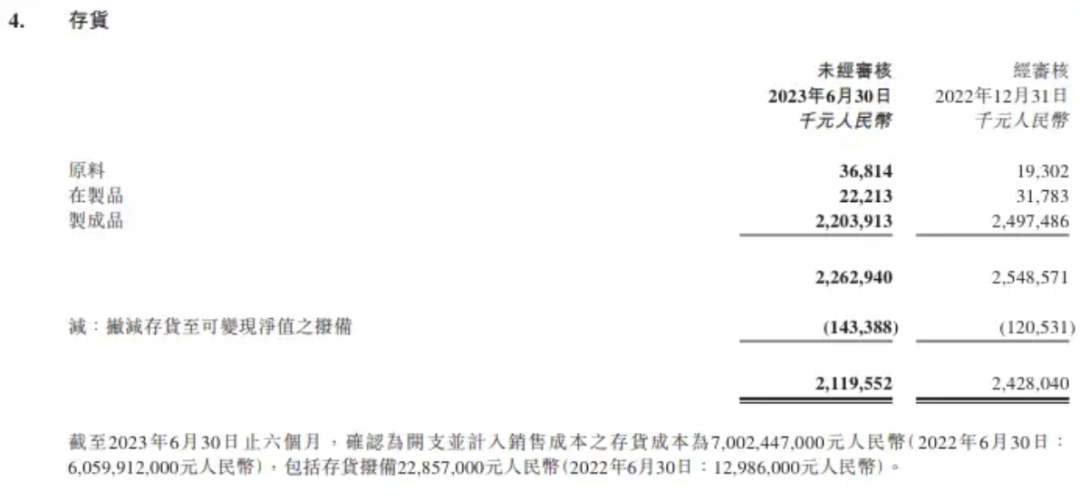

不過遺憾的是,更多的店面不光沒有幫助李寧俘獲更多的消費者,反而增大了其經(jīng)營壓力。財報顯示,截至2023年上半年末,李寧存貨價值為21.2億元,同比上漲7.29%,其中制成品價值為22.04億元,同比上漲8.15%,平均存貨周轉(zhuǎn)期為57天,增加了2天。

與此同時,因新開的491價門店中,有265家為直營店,李寧的經(jīng)營成本也陡增。財報顯示,2023年上半年,李寧銷售及經(jīng)銷開支為39.48億元,同比增長16.7%;行政開支為5.91億元,同比增長14%。

因高端化與開店并行的策略沒有取得理想的成績,李寧開始反其道而行之,主動降價和關(guān)店。

2023年以來,李寧不時給消費者市場帶來“折上4折”“不止3折”等優(yōu)惠。上半年財報顯示,李寧毛利率僅為48.8%,同比下降了1.2個百分點。

對此,李寧表示,“本集團為促進消費,增加了在線渠道和零售終端的折扣力度;同時,毛利率較高的直面消費者渠道收入占比同比略有下降等對毛利率產(chǎn)生不利影響。”

另一方面,李寧還效仿海底撈,開啟了“啄木鳥戰(zhàn)略”, 逐步關(guān)停經(jīng)營未達預期的門店。截至2023年上半年末,李寧門店數(shù)減少至7448家,凈關(guān)店數(shù)量達155家。

李寧的最新調(diào)整能否有力扭轉(zhuǎn)業(yè)務困局尚不可知,但降價和關(guān)店并行的策略,很大程度上說明,李寧過去幾年堅持的高端化策略已宣告失敗。

03

重營銷、輕研發(fā),高端李寧難有競爭力

結(jié)合2023年以來,中國市場的“消費降級”趨勢來看,李寧業(yè)績承壓,似乎是因為其推進的高端化策略背離了消費者的訴求。

今年“6·18”,淘寶和阿里的銷售額均增速創(chuàng)三年來新低。反觀主打下沉市場的拼多多業(yè)績猛增,上半年營收899億元,同比增長63%;經(jīng)營利潤196億元,同比增長81%。種種跡象表明,2023年以來,消費者已不再無腦追求高端產(chǎn)品,選購商品時日趨冷靜。

但值得注意的是,這并不意味著高端品牌將就此偃旗息鼓。財報顯示,2023財年,耐克大中華區(qū)鞋類產(chǎn)品全年銷量增長8%。耐克“618購物節(jié)”總成交額同比兩位數(shù)增長,并且新增會員數(shù)超兩百萬。美銀預測,2023年Q4,耐克大中華區(qū)銷售收入將增長15%。

因此,李寧的高端化進程受挫,與其說是背離了“消費降級”趨勢,倒不如說是產(chǎn)品缺乏核心競爭力,難以說服消費者為溢價過高的產(chǎn)品買單。

或許是因為靠“中國李寧”的營銷概念攫取了巨大的收益,過去幾年,李寧一直推行“重營銷,輕研發(fā)”戰(zhàn)略。

圖源:李寧財報

2023年上半年,李寧廣告及市場推廣開支為10.42億元,同比增長6.22%,占總營收的7.4%。對比來看,同期361°的廣告及宣傳開支為3.81億元,特步國際的銷售及分銷開支4.64億元,均低于李寧。

與大手筆宣發(fā)形成截然反差,李寧的研發(fā)費用則相對有限,2023年上半年僅為2.91億元,僅占總營收的2.1%。

圖源:361°財報

作為對比,同期361°的研發(fā)開支為1.4億元,同比增長22.6%,占總營收的3.2%;特步國際的研發(fā)成本為1.75億元,占總營收的2.7%。雖然絕對值均低于李寧,但研發(fā)費用率均在李寧之上。

這也決定了,李寧的高端產(chǎn)品相較一眾運動品牌,難有核心競爭力。

前瞻產(chǎn)業(yè)研究院披露的數(shù)據(jù)傳輸,2022年2月,安踏運動鞋領(lǐng)域的專利數(shù)量為590項,約為李寧專利數(shù)量的3.5倍。考慮到技術(shù)更強的背景下,安踏的價格更具優(yōu)勢,愈發(fā)理性的消費者自然很難繼續(xù)支持李寧。

總而言之,縱觀李寧過去十年的歷史,可以發(fā)現(xiàn),2018年后的“中國李寧”概念更像是一個偶發(fā)性的“第二春”,現(xiàn)階段李寧又遇到了與十年前類似的挑戰(zhàn)。

相較十年前,目前李寧面臨的市場壓力更大,“中國李寧”概念的偶然成功讓其愈發(fā)依賴營銷而輕視研發(fā)。

而隨著消費者愈發(fā)理性,諸多國產(chǎn)運動品牌都已開始加緊布局核心技術(shù),以提升產(chǎn)品的競爭力。在此背景下,僅靠產(chǎn)品推陳出新和渠道變革,或許難以賦予李寧更強的生命力。

發(fā)表評論

登錄 | 注冊

VIP專享頻道熱文推薦: