新茶飲不新,三強爭霸誰能一戰(zhàn)

來源/深眸財經(jīng)

撰文/葉蓁

2024年,茶飲賽道還在繼續(xù)卷。

蜜雪冰城和古茗在1月2日同一天向港交所遞交申請。

而早在去年8月就已經(jīng)遞表的茶百道,還在排隊等候中,未有正式獲批消息傳出。

這三家號稱新茶飲三強,然而在“三強爭霸”前,開路者奈雪的茶,日子卻并不好過。

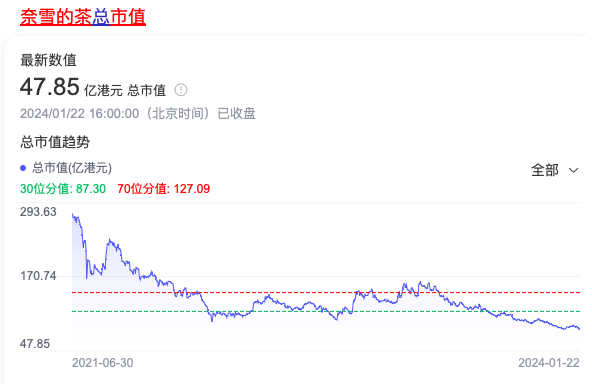

奈雪的茶在2021年7月成為“新茶飲第一股”,率先登陸港交所,IPO估值超過300億港幣。

然而,截至1月22日港股收盤,奈雪的茶市值為47.85億港幣,不到IPO時的兩成。

很顯然,資本市場并沒有給奈雪足夠的認可度,即便過去兩年奈雪的茶的營收一直在上漲。

對比2021年上半年和2023年上半年,奈雪營收分別是21.35億元和25.94億元。

不僅是奈雪,整個新茶飲賽道都缺乏熱度,除茶百道在23年6月拿到10億元戰(zhàn)略融資以外,新茶飲行業(yè)近年來的融資規(guī)模持續(xù)下滑。前瞻產(chǎn)業(yè)研究院數(shù)據(jù)顯示,2021年新茶飲行業(yè)拿到的融資額超過140億元,2022年則是45億元。

那么,蜜雪冰城、古茗和茶百道,市場又會買帳嗎?

筆者認為,蜜雪冰城或許尚能“一戰(zhàn)”,其他兩家則很難樂觀。

01

新茶飲不新

原因無他,新茶飲早已不“新”。

時間倒退到2016年,喜茶的滿杯水果茶推出,開啟了鮮果茶品類,此后其接連推出的芝芝系列,又為這個賽道增加了奶蓋茶品類。奈雪也一同發(fā)力,在鮮果茶品類上開發(fā)出更多新品,并創(chuàng)造出鮮茶配歐包的形式。

這些產(chǎn)品打破了傳統(tǒng)珍珠奶茶的桎梏,也打開了新市場的大門。2021年,喜茶賣出200萬杯多肉葡萄,奈雪乘勝追擊,沖擊港股,一時風頭無兩。

但現(xiàn)如今,新茶飲的菜單已經(jīng)基本固定了。

果茶、奶茶、純茶,沒有哪個品類是獨一無二的,整個市場的任何一個品類都已經(jīng)有了足夠多的競爭者。即便出了一款新品,競爭者緊隨其后,快速復刻。

無法復刻的是價格。

蜜雪冰城的“冰鮮檸檬水”,從2013年推出時為3元,2014年漲至4元,此后就一直維持這個價格。

這杯檸檬水也賣出了天量。2022年,賣出了7.5億杯,2023年前9個月賣出了9.13億杯。

而古茗和茶百道的產(chǎn)品所處價格段在10~20元,這個價格段一般被稱作“中端茶飲市場”,也被視為廝殺最為激烈的紅海市場。除了這兩家,還有滬上阿姨、書亦燒仙草、茶顏悅色,以及最近精準錨定茶顏悅色的霸王茶姬等等。

中端市場不僅內(nèi)部廝殺激烈,還要面臨兩面夾擊,除了低價的蜜雪冰城,還有更高價格帶的喜茶、奈雪,自2022年開始降價后,喜茶奈雪正同步侵入中端市場。

中端市場的激烈競爭從推新品速度就能看出一二。根據(jù)茶葉供應商駿茶家整理的一份市場調研報告,2023年10月,喜茶上了3款新品,奈雪上了5款,茶百道7款,滬上阿姨6款,古茗8款,樂樂茶7款,書亦燒仙草2款,茶顏悅色1款,一點點8款。

持續(xù)推新,拼的是對市場趨勢的把握。說得更直白些,就是看哪款產(chǎn)品市場反應好,就立即跟上。

但反觀蜜雪冰城,其產(chǎn)品結構非常簡單,僅30個左右的品類,所有產(chǎn)品價格帶也保持在2元~8元。其中,檸檬水加上另外4款常青款產(chǎn)品出杯量占近一半。其營收也主要由三大爆款單品貢獻——4元的檸檬水、2元的冰淇淋和6元的珍珠奶茶。

足夠簡單的產(chǎn)品結構背后就意味著足夠可控,有更強的議價能力和更高的規(guī)模化生產(chǎn)。在招股書中,蜜雪冰城將這一道理講得明明白白:

“現(xiàn)制飲品的規(guī)模經(jīng)濟效益較為明顯,規(guī)模較大的企業(yè)能夠對原材料進行集中采購,提升議價能力,降低原材料采購成本。部分規(guī)模較大企業(yè)可以通過自建工廠,實現(xiàn)主要食材的自主生產(chǎn),并通過現(xiàn)代化、標準化生產(chǎn)制造體系的建設,提高生產(chǎn)效率,保障產(chǎn)品品質,并進一步降低產(chǎn)品成本。”

02

加盟商是真客戶

從收入模式來看,古茗、蜜雪冰城、茶百道更像2B的企業(yè),他們的收入都主要來源于向加盟商銷售商品和設備。

蜜雪冰城在全球共開設了36000家門店,其中直營店只占0.02%,剩余的99.8%都是加盟店。古茗目前有9001家門店,茶百道為7117家,也幾乎都是加盟店。

據(jù)三家招股書,蜜雪冰城超過90%的收入來自加盟商,茶百道的數(shù)字是95%,古茗的數(shù)字是81%。

誰的加盟商數(shù)量多,誰的收入就更大。

蜜雪冰城曾經(jīng)詳細披露過這個數(shù)據(jù)。2022年,蜜雪冰城準備在A股上市時,招股書中就曾經(jīng)提到這部分數(shù)據(jù)。2021年,蜜雪冰城僅靠賣杯子就掙了10.6億元,賣吸管的收入超3億元,賣包裝袋的收入為1.9億元。相較之下,賣飲品的收入占比非常小。2021年這一比重僅占0.8%。

同時,蜜雪冰城還自己生產(chǎn)原材料,招股書顯示,蜜雪冰城已在河南、海南、廣西、重慶、安徽建成67萬平方米的五大生產(chǎn)基地,覆蓋糖、奶、茶、咖啡等全品類食材。

據(jù)招股書,蜜雪冰城賣給加盟商的原材料里有60%都是自產(chǎn),像是檸檬、奶粉這樣的主要食材,2022年的采購成本較同行業(yè)平均低約20%、10%。

再來看古茗,和蜜雪冰城做原料商不同,古茗和茶百道更多的是做中間商。盡管采購規(guī)模也不小,但倒賣原材料的成本優(yōu)勢自然無法與蜜雪冰城相提并論。

2022年,古茗采購了超30種、81600噸新鮮水果。在它的銷售成本里,光是從上游供應商采購的成本就占了近95%;同樣做中間商生意的茶百道,同期該項成本的占比為94%。

而且像古茗主要做鮮果茶,相對于蜜雪冰城方便儲運的檸檬,古茗的各類水果需要更強大的冷鏈物流能力,這又是一筆重資產(chǎn),也決定了古茗的開店速度快不起來,短保質期鮮果和鮮奶,無法支持其無限擴大冷鏈。

古茗的開店策略是在某個區(qū)域高密度開店,極大地降低冷鏈成本。截至2023年底,茶百道、滬上阿姨、書亦燒仙草等品牌已拓展至300多個城市,而古茗門店覆蓋城市不足200個。但其中,古茗在浙江省門店數(shù)超過2000家。

古茗內(nèi)部有一個說法,即在單一省份的門店超過500家,表示該地區(qū)具備了凸顯規(guī)模效應的基礎,稱之為“關鍵規(guī)模”。目前,古茗已在八個省份建立起了超過關鍵規(guī)模的門店網(wǎng)絡,這八個省份也撐起了古茗2023年87%的GMV。

03

未來增量在哪里?

一旦成為上市公司,這三家面臨的是如何找到增量,維持增長率。

蜜雪冰城的增量在海外,其在招股書透露了海外門店的最新數(shù)字:3973家門店,300多名員工,分布在11個國家,以東南亞為主。

如何搭建同樣高效的海外供應鏈,蜜雪冰城的應對措施是在海南設有專為出海服務的大型工廠。

但很顯然,海外的供應鏈搭建要難得多,要在海外實現(xiàn)和國內(nèi)市場同等的規(guī)模、價格和供貨能力,需要更大的資金支持。因此此次招股,蜜雪冰城計劃將募資額的數(shù)百萬港元用于搭建國際供應鏈平臺——包括一個位于東南亞的多功能供應鏈中心,以生產(chǎn)采購自本地的原料。

茶百道的出海步伐則慢了很多,相比于蜜雪冰城2018年就出海,茶百道在23年才宣布海外首店落地韓國,2014年的出海布局在東南亞。

而古茗目前尚未表示有出海計劃。事實上,就國內(nèi)它都還有19個省待開發(fā),北京、上海沒有一家門店,甚至整個黃河以北的區(qū)域都鮮有涉足。

整個消費市場早已有共識,出海是找增量,國內(nèi)市場則仍然是盤活存量。

古茗如何去打北上廣,如何在本就成本高企的區(qū)域繼續(xù)投入冷鏈呢?顯而易見,這是個難題,也是風險點所在。

值得一提的是,茶飲只是整個現(xiàn)做飲料市場的一部分,另一半江山由咖啡撐著,這個賽道同樣卷生卷死。

研究機構“世界咖啡門戶”在2023年12月發(fā)布的報告稱,“過去12個月,中國咖啡品牌在全球的門店總量首次超越美國,以4.97萬家的數(shù)量躍居全球第一。”而且,中國咖啡品牌在全球市場擴張的約1.8萬家門店中,有逾1.1萬家新店來自瑞幸咖啡和庫迪咖啡。

茶飲企業(yè)如何應對相似賽道的競爭?這同樣是難題。

2024年已經(jīng)開啟,誰能率先上市、獲得資金、加快擴張,讓我們拭目以待。這場存量市場的效率之爭,爭的就是每分每秒了。

發(fā)表評論

登錄 | 注冊